人工知能(AI)は、現在の市場環境における主要なナラティブとなっています。ヘッドラインは名だたるAI企業を称賛しています。抜け目ない投資家は、無作為にAI銘柄を追いかけても、価値のある長期的なAI投資につながることは稀であると知っています。賢明な判断とは、インフラやサプライチェーンをより深く掘り下げることです。AIの導入を実際に支えているエネルギー関連銘柄や補完的なセクターを検討してください。この戦略的な焦点は、しばしば「ピック・アンド・ショベル(つるはしとシャベル)戦略」と呼ばれます。

この分野で勝利を収める鍵は、ある程度の忍耐強さと専門的な技術知識にあります。投資家は、市場全体と比較して非対称なリスク・リワード・プロファイルを見極めなければなりません。これには、インフラや関連セクターへの注目が含まれます。具体的には、人工知能、半導体、データセンター、エネルギーなどが挙げられます。また、バイオテクノロジーや国際市場もその対象となります。

それは、自信を持ってトレーディング戦略を特定・実行するために、多層的な構造を理解することを意味します。ボラティリティは一時的に市場構造を混乱させますが、将来の市場構造を示す指針ではありません。AIのストーリーは、単なるコーディングや半導体だけにとどまりません。それは、世界中の計算能力、コネクティビティ、そして創意工夫を支える巨大なエコシステムを巻き込んでいるのです。

重要なポイント:

- AI投資

- エネルギー関連銘柄

- コモディティ

- バイオテクノロジーとゲノミクス

- グローバル・ローテーション

- ビットコインとエネルギー金融

- これが有効な理由

AI投資:スプリントではなく、中盤戦(ミッド・イニング)

多くの投資家は、Nvidiaのような名だたるAI企業をよく知っています。これらの企業はすでに爆発的な初期利益をもたらしました。しかし、AI投資サイクルはおそらく「中盤戦(ミッド・イニング)」にあります。 これは、初期の熱狂から、より戦略的で持続可能な成長への移行を合図しています。 第一波の急騰株はすでに動いた後なのです。

次なる機会の波は、エコシステムを支える「目立たないイネーブラー(実現者)」の中にあります。 これらの企業は、AI革命の背後にあるインフラを静かに支えています。このフェーズでは、忍耐と長期的な視点が投資家に豊かな報酬をもたらします。 慎重なスイングエントリーと構造的に整合した投資は、短期的なモメンタム投資を上回る成果を出す可能性があります。

この中盤戦のダイナミクスを理解することで、トレーダーは強力なテーマに便乗できるようになります。これは、ヘッドラインを追いかけるという心理的な罠を避けるのに役立ちます。より優れた戦略は、エコシステム投資家を重視することです。これには、サーバー、半導体、エネルギー、データインフラ企業が含まれます。これらは投機的な銘柄ではなく、真の「ピック・アンド・ショベル(つるはしとシャベル)戦略」となります。 この戦略は、長期的な成長から利益を得るのに適しているかもしれません。 また、投機的な過熱によるリスクも少なくなります。

半導体サプライチェーン:隠れた屋台骨

トップティアの半導体企業が今日のヘッドラインを飾るかもしれませんが、実のところ、それらが半導体サプライチェーン全体に与える影響は限定的です。テラダイン、アムコア、日東電工など、パッケージング、テスト、あるいは高度な組み立てに関わる企業が、AIの大規模な導入を牽引しています。 これらの「ピック・アンド・ショベル戦略」銘柄は、しばしば長いテクニカルベースを形成し、建設的なカップ・アンド・ハンドルやフラッグのパターンが、機関投資家による静かな蓄積を示唆します。 市場がインフラ銘柄へとローテーションする際、資本は華やかなピークではなくエコシステムの基盤へと流入するため、これらの銘柄がアウトパフォームする傾向があります。週足移動平均線やフィボナッチ・リトレースメント・レベル付近での押し目は、規律ある投資家にとって勝算の高いトレードとなります。投機的なリーダー銘柄とは異なり、サプライチェーンを担う企業の株価はより滑らかなテクニカルな動きを見せ、ノイズも少ないため、サイクル中盤の参画には理想的です。テクニカルな構造とファンダメンタルズの理解を組み合わせることで、投資家はパラボリックなリスクにさらされることなく、AI投資の長期的な軌道を反映した非対称なセットアップにアクセスできます。

データセンター:AIの物理的な背骨

AIによる計算能力への飽くなき需要により、データセンターはこのAI投資ナラティブの構造的な中核となっています。 光ファイバー、高帯域接続、熱管理システムを供給する企業は、エコシステムにとって不可欠です。エクイニクス、デジタル・リアルティ、コーニング(GLW)などの企業は、実質的にデータセンターの「ピック・アンド・ショベル戦略」である耐久性の高いインフラ銘柄が、長期的には着実な蓄積とテクニカルな安定性の恩恵を享受し始められることを示しています。鍵となるのは、機関投資家の関心の再燃を意味する、数ヶ月にわたるコンソリデーション・ゾーン、きれいなブレイクアウト、そして主要な移動平均線へのバックテストを見つけることです。

トレーダーはまた、グループ内でのリーダーシップの初期指標として、相対的な強さの上昇にも注目すべきです。AIのワークロードには指数関数的な電力とデータ転送が必要なため、インフラプロバイダーは、このテーマへの露出を得るための、不可欠ながらもしばしば過小評価されている手段であり続けています。分散されたポートフォリオにデータセンター関連の株式を組み込むことで、ボラティリティの激しい最前線のハイテク銘柄への依存を最小限に抑えつつ、この需要の高いセグメントに参加することが可能になります。

エネルギー関連銘柄:原子力、天然ガス、そして太陽光

AIの成長には電力が必要であり、それも膨大な量が必要です。データセンターの開発が追加されるたびに、信頼性が高く拡張性のあるエネルギー源へのニーズが高まり、エネルギーインフラがAI経済の鍵を握る決定要因となっています。 かつては停滞したセクターと考えられていた原子力発電も、小型モジュール炉(SMR)技術や、低排出のベースロード電源を支持する世界的な政策転換の中で、改めて注目を集めています。多くの原子力関連銘柄はすでにパラボリックな上昇を見せていますが、短期的な日柄調整は、忍耐強い投資家にとってより良いエントリーポイントとなるはずです。一方、天然ガスは建設的なアセンディング・トライアングルのセットアップを形成しており、着実な機関投資家の蓄積を示唆しています。トレーダーは、戦術的な機会を捉えるために、季節的な強含みの時期にETFや主要な生産者に注目するとよいでしょう。太陽光発電も引き続き、賢明な二次的テーマです。 効率を高め素材の投入量を抑えるファースト・ソーラー(FSLR)のような銘柄は、投資家が再生可能エネルギー株に戻る際、次のローテーションの最前線に立つ可能性があります。このエネルギーセグメントは、計算能力に対する強力な「ピック・アンド・ショベル戦略」を象徴しています。 原子力、ガス、太陽光への投資を含むバランスの取れたポートフォリオは、発電サイクルを越えた分散投資を可能にします。

コモディティ:銅、銀、そして産業のシグナル

コモディティは、実体経済の成長を確認する上で、それ自体が不可欠なものです。史上最高値付近にある銅の高価格は、電化やAI関連のデータインフラに対する強い需要の表れです。 産業用金属は先行指標と見なされています。銀と金は、株式の上昇と比較して依然として著しく割安であり、テクノロジー株のバリュエーションが上昇し続ける中でディフェンシブ資産として機能します。バッテリー、リチウム、および厳選された銅採掘銘柄は、AI主導のエネルギー消費から恩恵を受ける可能性が高いでしょう。スペキュレーター(投機家)は、潜在的なエントリーレベルの合図として、出来高に裏打ちされたコンソリデーション(保ち合い)やブレイクアウトの建設的なパターンを探すべきです。コモディティは、AIインフラ投資のアイデアと組み合わせることで、インフレに強い分散戦略を提示します。これらの資産は単なる景気循環銘柄以上のものであり、株価下落時にポートフォリオの回復力を強化する安定したアンカー(錨)となります。

バイオテクノロジーとゲノミクス:AIとライフサイエンスの融合

最も強力でありながら過小評価されている融合領域の一つが、AIとバイオテクノロジーの間です。膨大な計算能力が利用可能になったおかげで、創薬の加速、ゲノム構造の分析、分子相互作用のモデリングを前例のないスピードで行うことが可能になりました。AIとゲノミクスの交差点において、CRISPRのパイオニア企業や計算生物学を専門とする一部のスモールキャップ・バイオテク企業は、非対称なアップサイド(大きな利益)をもたらす可能性があります。しかし、それらに特有のボラティリティは結果が不確実であることを意味し、慎重なリスク管理を必要とします。テーマ的には、このセグメントはAIの初期の軌道を反映しています。つまり、巨大な潜在力は存在するものの、それは慎重な楽観論の下に隠されているのです。 戦略としては、強力な買い集めベースを持ち、負債が少なく、FDA(米国食品医薬品局)の審査や戦略的提携といったカタリスト(きっかけ)を持つ銘柄を特定することです。出来高の増加を伴うこれらのベースからのブレイクアウトは、しばしば機関投資家の再参入を示します。投機的ではありますが、AIとバイオテクノロジーのこの交差点は、健康、老化、医学に対する人類のアプローチを一変させる可能性を秘めた最先端のフロンティアです。

グローバル・ローテーション:アジアとラテンアメリカ

AIの議論は米国株がリードしていますが、地域の市場も静かに初期のブレイクアウトを経験しています。アジア市場、特に中国、韓国、台湾は、半導体およびハードウェアコンポーネント市場の中核です。 韓国を代表するEWYや中国を意味するFXIといった地域のETFは、数ヶ月にわたるコンソリデーションを経ており、上方への強いブレイクアウトを示唆する可能性があります。ラテンアメリカの他の市場、例えばフィンテック、産業、コモディティ輸出市場などは開発の初期段階にあります。 ブラジルとメキシコは、国内需要の拡大と、グローバルなAI配分における不可欠な戦略的ピースとなる良好な貿易関係を併せ持つ市場へと発展しています。この多様化により、投資家は特定の単一市場への露出を減らしながら、AIの世界的な波及効果を捉えることができます。 その結果、イノベーションが米国を超えて、技術的・製造的拡大に適した市場へと拡散していくという、より広範なマクロナラティブに沿った世界的なローテーション・テーマが生まれます。

ビットコインとエネルギー・金融の結びつき

ビットコインは、エネルギーとAIのナラティブの両方とますます交差するようになっています。コンピューティングが拡大するにつれて電力需要が増加し、かつては無駄だと考えられていたビットコインマイニングは、今日では再生可能エネルギーや原子力エネルギーをデジタルインフラに統合するための試金石としての役割を果たしています。機関投資家による採用は、非対称な長期的ポテンシャルを持つアセットクラスとしてのビットコインの地位を確実に固めました。AIや電力インフラとの繋がりは、計算能力、資本、そしてカーボン管理の間に現在形成されつつある、新しい社会レベルの連携を示唆しています。この結びつきへの参入を検討している投資家は、ビットコインを投機的なトレードとしてではなく、分散化された未来志向のアロケーションの一部として位置づけるべきです。ボラティリティは常に避けられませんが、エネルギーやテクノロジーとの深い構造的関連性により、ビットコインは次世代金融システムの不可欠な構成要素でもあります。

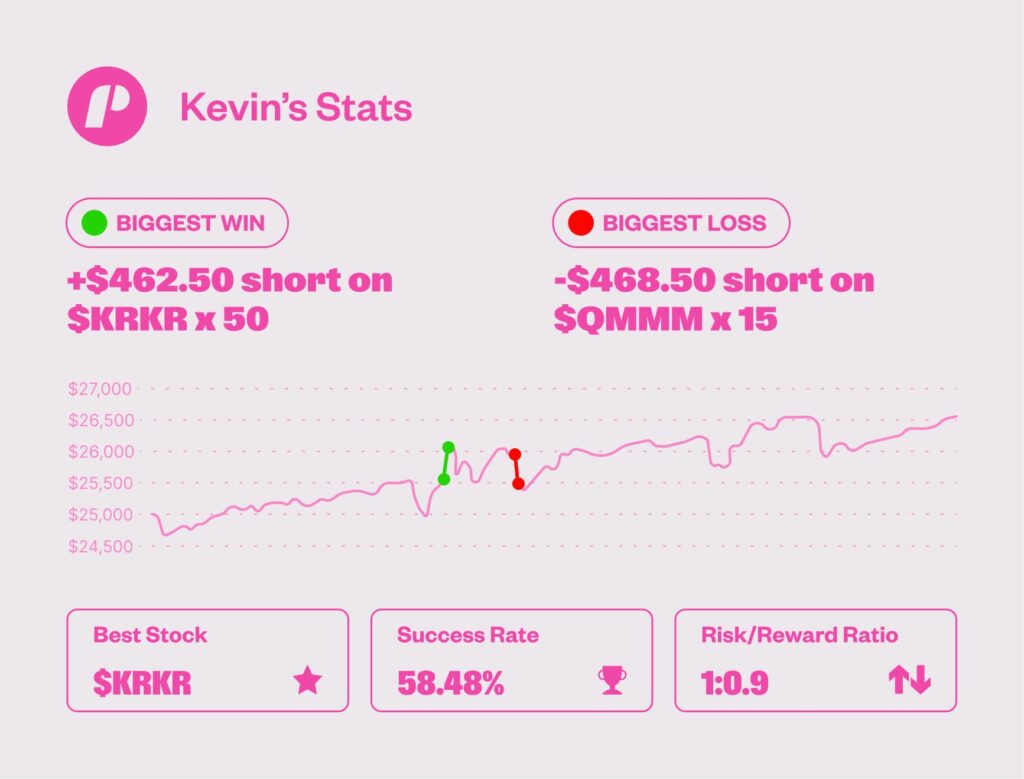

これらすべてのセクターにおいて、テクニカル分析は複雑さの中に明快さをもたらします。 底固め(ベース形成)、ブレイクアウト、バックテスト、そして出来高の急増といったパターンは、客観的なエントリーとエグジットのシグナルを提供します。スイングトレーダーは、ノイズを排除するために週足レベルで分析を定量化でき、長期投資家は強力な構造的トレンドを通じて日柄調整を特定すべきです。 ポジションサイジングの鍵は、投機には少額の露出、セクターには中程度のウェイト、そしてリーダー銘柄には実質的なウェイトを置くことです。最も強力なテーマであっても、短期的にはドローダウンが発生します。ストップロスの定義、ターゲットの段階的な設定、そして確率と確信に基づいた資本配分を行うことで、トレードを計画してください。 この機械的な規律は、資本を保護しつつ時間をかけて確信を複利で増やし、テーマの理解を再現可能な利益へと変えてくれます。

ポートフォリオ構築と実践的なエントリー・ルール

このような環境におけるポートフォリオ構築は、確信と適応力を融合させるべきです。トレーダーは、小さく始めて確証が得られたら追加するという「2段階アプローチ」を採用できます。長期投資家は、ポートフォリオにコア・スリーブとサテライト・スリーブを活用できるでしょう。例えば、コアはデータセンター、エネルギープロバイダー、半導体サプライチェーンの「ピック・アンド・ショベル戦略」銘柄で構成し、サテライトはバイオテクノロジーのイノベーターや地域のETFなど、より高いベータ(市場感応度)を持つ銘柄を保有します。 四半期ごとにリバランスを行い、上昇局面で利益を確定させることで、規律と柔軟性の継続的なフィードバックループを作り出します。この枠組みの中で、投資家はリスクを体系的に管理しながら、ダイナミックなナラティブに関与し続けることが可能になります。

これが有効な理由:非対称性と深み

後者が報われるためには、非対称性を認識する必要があります。AIエコシステムは単一の波というよりも、計算能力、電力、データ、そして科学といった一連の相互に関連する潮流です。周辺セグメントが主要な銘柄を大きくアウトパフォームし、より一貫した複利の機会を提供するのは、多くの場合、サイクル中盤のローテーションの間です。 エネルギー、半導体パッケージング、ファイバーインフラなどのイネーブラー(実現者)に焦点を当てることで、バリュエーションのリスクを抑えつつ、構造的な成長への露出を得ることができます。テーマへの確信が精密なテクニカルの実行と結びついたとき、投資への参加は反応的なハイプ(熱狂)追跡ではなく、構造化された規律となります。

AI投資のための即時実行最終チェックリスト

- 3つのコアテーマ(データセンター、エネルギープロバイダー、半導体サプライチェーン関連銘柄)を特定する。

- 各テーマについて、大型のリーダー銘柄1つ、中型のイネーブラー(実現者)1つ、投機的な小型株1つを選択する。

- リーダー銘柄には週足のトリガーを使用し、戦術的なエントリーには日足のバックテストを利用する。

- 投機的な銘柄には小さなポジションサイズで入り、弱さではなく強さに応じて買い増す。

- 毎月見直しを行い、テクニカルな構造を欠くポジションは排除する。

- ポジションサイジングは、確信度とボラティリティに比例させる。

結論:AI投資 — 熱狂ではなく、テーマをトレードする

結論:AI投資 — 熱狂ではなく、テーマをトレードする

AIラリーはノイズや興奮という点では大いに盛り上がっていますが、真の利益は、これらすべてのAI技術を可能にする構成要素(ビルディング・ブロック)の中にあります。 インフラ、エネルギー、サプライチェーン、コモディティ、バイオテクノロジー、そして地理的分散。これらこそが次のサイクルの原動力です。秘訣は、ヘッドラインではなく構造に基づいてトレードすることであり、ボラティリティが「弱い手(握力の弱い投資家)」を振り落とす一方で、確信を複利で成長させることにあります。

この「ピック・アンド・ショベル戦略」に焦点を当てることは決して単純ではありませんが、戦略的AI投資のために世界中で教育、スキル、市場への自信を深めたいトレーダーに対し、あらゆるレベルで継続的なサポートと専門知識を提供するリソースであるTTPコミュニティのアクティブで情報通な、教育を受けたメンバーとして、このますます複雑化する世界をナビゲートし、次なる技術進化の最前線に身を置くことは十分に可能です。