はじめに

前回の記事「最も人気のある5つの注文タイプ」でお約束した通り、今回はトレイリングストップ注文について説明します。

トレーリングストップ注文とは何か、どのように機能するのか、そして注文を使用する際に注意すべき点は何かについて正しく説明するため、この注文タイプは最後に残し、別の記事にすることにしました。

さっそく見ていきましょう。

トレーリングストップ注文とは?

トレーリングストップ注文(またはトレイリングストップロス注文)は、市場価格が有利に動くと自動的に損切り水準を調整することで、利益を保護しリスクを管理するダイナミックなトレーディングツールです。

従来のストップロス注文のように固定価格で設定されるのではなく、トレーリングストップは市場価格と連動して動くため、トレーダーはリスクと取引管理の両面でより柔軟に対応することができます。

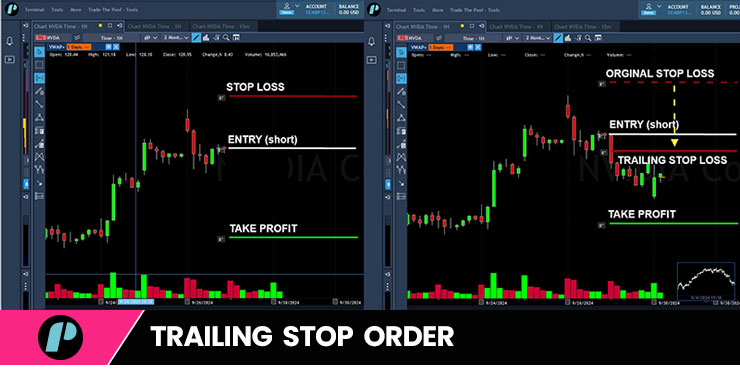

トレーリングストップロス注文がどのように使用されることが多いかの例を示します:

例えば、エヌビディア(NVDA)の1時間足チャートを調べ、成行注文でショートポジションを建てることにしたとします。価格がすぐに有利に動き、取引がグリーンになったとします。エヌビディアの価格が満足のいくレベルまで下がり続けた場合、まずストップロスをブレイクイーブンレベルに移動させ、現在利益が出ている取引が損失となるリスクを回避し、次にストップロスをトレーリングストップロスに変更することができます。こうすることで、価格が有利に動き続けるにつれて増加する利益の一部を「確保しておく」ことができ、同時に、突然の反転から利益を守ることができます。

主な留意点

- トレーリングストップロス注文を使用する主な利点は、価格が上昇するにつれて利益を確定すると同時に、相場が反転する可能性に対してダウンサイドプロテクションを提供できる点にあります。

- 利益保護

資産価格が上昇すると、ストップ注文が調整され、その後の下落によって利益が帳消しにならないようにします。 - 自動化された意思決定

トレーリング・ストップ注文は出口戦略を自動化し、常に監視する必要性を減らし、トレーダーが事前に定義した戦略に忠実であることを保証します。 - 不安定な相場での柔軟性

トレーリングストップを設定することで、急激な価格変動に対応し、わずかな市場の修正で早々にストップアウトすることを避けることができます。

トレーリングストップ注文はどのように設定するのですか?

トレーリング逆指値注文は、取引とリスクの管理に役立ちます。トレーリング逆指値注文を戦略の一部として使用するかどうかにかかわらず、少なくともトレーリング逆指値注文の使い方を学び、理解することは重要です。

トレーリングストップロス注文を設定するには、まずトレーリングストップロスの範囲、ステップ、開始を決定する必要があります。

トレーリングストップの損失幅

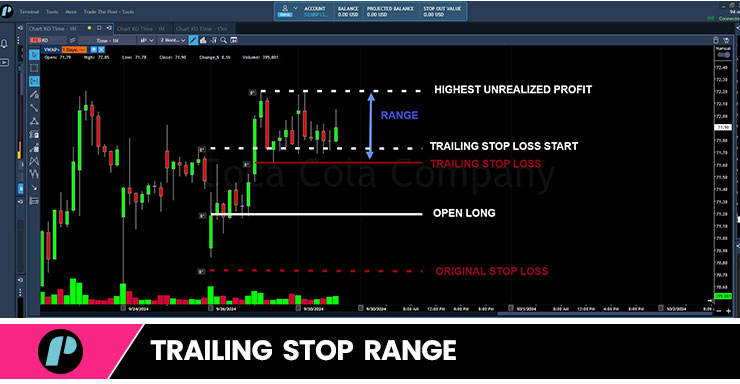

トレーリングストップの損切り幅とは、トレーリングストップと取引の高値(ロングポジションの場合)または安値(ショートポジションの場合)との間の距離のことです。

例えば、トレーダーが50ドルで株を購入し、トレーリングストップの損切り幅を20ドルに設定した場合、価格が80ドルに達するとトレーリングストップは60ドルに移動し、100ドルに達すると80ドルに移動します。価格が100ドルから90ドルに下落した場合、トレーリングストップは80ドルのままである。価格が80ドルに下落した場合、自動成行注文が作成され、ポジションは決済されます。(利用可能な最良の価格で売却されます)

トレーリング・ストップ注文は3つの方法で設定できます。:

- パーセンテージ

- ドル建て(または資産の通貨建て)

- テクニカル指標

比率ベースのトレイリングストップレンジ

この方法では、トレーダーは注文が執行される前に、価格が最高値から下落する(ロングポジションの場合)、または最安値から上昇する(ショートポジションの場合)割合を指定できます。

例えば、100ドルに上昇した銘柄のトレーリングストップ注文を5%に設定した場合、価格が95ドルに下落するとストップ注文が執行されます。

ドルのトレーリングストップ幅

トレーリングストップの損切り幅をドル建てで設定するには、先ほど説明したようにトレーリングストップに固定ドル額を定義します。

例えば、株価が$50まで上昇し、トレーリングストップを$2に設定した場合、ストップ注文は価格が$48まで下落したときに有効になります。

インジケーターベースのトレーリングストップ幅

EAを使用する方が簡単ですが、トレーダーによってはテクニカル指標(または指標から得られる値)を使用してトレーリングストップを定義することを好む人もいます。

例えば、ATRはトレーリングストップを設定する非常に一般的な方法で、1x ATRや1.5x ATRの値はトレーダーのお気に入りの範囲です。

この例では、コカ・コーラ株式 (KO) のオープン取引が表示されています。始値、元のストップロス、トレーリングストップの始値、レンジ、トレーリングストップの現在位置が表示されています。

トレーリングストップのステップ

トレーリングストップロスの注文ステップを設定する際、各ストップロスの調整を引き起こすために価格がどのくらい動く必要があるかを指示します。

例えば、取引している銘柄の価格が50ドルに達し、トレーリングストップロス注文のレンジを10ドル(現在40ドル)、ステップを3ドルに設定したとすると、価格が51ドルに動いてもストップロスは41ドルに移動しません。 代わりに、価格が53ドルに達した場合にのみ、直接43ドルに移動します。

トレーリングストップ開始

トレーリングストップ注文の開始は、単純なストップロスがトレーリングストップロスに変わるために必要な条件を示します。

例えば、トレーリングストップを100ドルの利益水準に設定するとします。これは、ポジションが100ドルの利益に達したときのみ、トレーリングストップが価格に追随し始めることを意味します。

トレーリングストップ注文を使用する際の留意点

トレーリングストップ注文の利点はわかりやすいですが、完璧ではなく、欠点もあることを忘れてはいけません。

常に以下の点に注意してください:

マーケットギャップ

市場環境が非常に不安定な場合(例えば、マーケットニュースの直前や直後)、価格が大きく動くことがあり、スリッページが発生する可能性があります。これは、あなたの注文が予想と異なる価格で執行される可能性があることを意味します。

この記事が気に入ったら、ぜひシェアして下さい!