はじめに

取引をしたことがある人なら誰でも知っていることですが、テクニカルインジケーターは、市場のトレンドや潜在的な価格の動きを分析し、意思決定をサポートするツールです。現在、数千種類ものインジケーターが存在します。それらは様々な形や形式であり、資産トレンドの異なる側面を分析し、そのほとんどが無料で簡単に手に入れることができます。誰かが言うかもしれません、「トレーダーたちはかつてないほど取引がしやすくなった」と。しかし、数多くのテクニカルインジケーターが簡単に入手できる中で、他のものよりも人気があり、多くのトレーダーの戦略に組み込まれているものもいくつかあります(少なくともある程度は)。そのようなインジケーターの一例が、RSI(相対力指数)とMACD(移動平均収束拡散法)です。

この記事は3部構成で、まずはそれぞれのインジケーターの概要を紹介し、その特徴や用途、違いを理解しやすく説明します。これにより、どちらが自分の戦略に最適かを識別することができます。

2つ目と3つ目の記事では、RSIやMACDを活用した最も人気のある取引戦略を詳しく説明しますので、どちらが自分のお気に入りかが分かれば、どのように最適に使用するかも理解できるようになります。

興味がありますか?

そう思いました。

RSIとMACD

RSIとMACDは最も広く認識されているインジケーターの2つで、それぞれが異なる機能を持ち、市場の行動に対して独自の洞察を提供するため、しばしば併用されます。

RSIとMACDの違いや応用、利点を理解することで、意思決定や戦略、取引がさらに向上し、誰もがそれを望むことでしょう。

重要なポイント

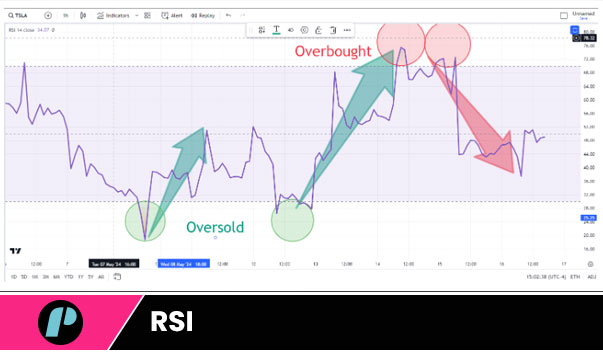

- RSIインジケーターは0-100のスケールで動きます。

- 70を超える値は株が過剰買いされており、強気の価格トレンドが反転する可能性があることを示しています。

- 30を下回る値は株が過剰売りされており、弱気のトレンドが反転する可能性があることを示しています。

- RSIのダイバージェンスは、価格の反転の前兆と見なされることもあります。

- RSIは上昇と下降の平均を取って計算され、特にレンジ相場に適しています。

RSIとは?

相対力指数(RSI)は、価格の変動の速さと大きさを評価することによって、モメンタムを測定し、トレーダーが資産が過大評価されているか過小評価されているかを判断するのを助けます。RSIは、資産の価格変動の相対的な強さに基づいて、潜在的な買いまたは売りの機会を特定するのに役立ちます。

過剰買いおよび過剰売りの状態

RSIインジケーターは0から100のスケールで振動し、伝統的に、70を超える値は資産が過剰買いされているシグナルと解釈されます。逆に、RSIの値が30を下回ると、その資産が過剰売りされている可能性があることを示唆します。これらの特定のしきい値はトレーダーにとって貴重な指標であり、市場のトレンドが反転または継続する可能性を予測するのに役立ちます。

RSIダイバージェンスインジケーター

RSIを分析し、使用するもう一つの方法は、ダイバージェンスインジケーターとして使用することです。これもまた反転の可能性を示すことがあります。

例えば、資産の価格が新たな高値を更新しているにもかかわらず、RSIが以前の高値を超えない場合、弱気のRSIダイバージェンスが発生し、価格反転の警告として機能します。一方、価格が新たな安値をつける一方で、RSIが高いままであれば、このダイバージェンスは価格が上昇を始める可能性があることを示唆しています。

(「RSIとは?」「過剰買い/過剰売りのシグナル」「RSIダイバージェンスインジケーター」については次の記事(2/3)でさらに詳しく説明します。)

重要なポイント

- MACDインジケーターはトレンドに従い、モメンタムを測定します。

- MACDインジケーターは、26期間の指数移動平均(EMA)から12期間のEMAを引いた値で計算されます。

- MACDはトレンドの強さ、方向、モメンタム、継続時間の変化を識別するために使用され、トレンド市場に最適です。

MACDとは?

MACDは、資産の価格のモメンタムを測定するインジケーターで、2つの異なる移動平均を比較することによってトレンドに従います。これは、26期間の指数移動平均(EMA)から12期間のEMAを引いて計算され、MACDラインが得られます。さらに、MACDの9日間EMAであるシグナルラインがMACDラインの上に描画されます。このシグナルラインは、買いと売りのシグナルのトリガーとして機能します。

ヒストグラム

MACDヒストグラムは、MACDラインとシグナルラインの差を視覚的に表現します。これにより、価格の変動のモメンタムを明確に描写することができます。

クロスオーバー

クロスオーバーは、MACDラインがシグナルラインと交差する時に発生します。MACDラインがシグナルラインを上回ると、これは強気のシグナルと見なされ、買いのタイミングである可能性があります。逆に、MACDラインがシグナルラインを下回ると、これは通常弱気のシグナルと見なされ、売りのタイミングである可能性があります。

(「MACDヒストグラム」「MACDクロスオーバー」「MACDシグナルの解釈」については、RSIとMACDに関する記事3/3でさらに詳しく説明します。)

RSI vs MACD

RSIとMACDは、どちらもトレーダーが市場の状況を評価するために使用するモメンタムインジケーターですが、それぞれ目的が異なり、提供する情報も異なります。

RSI vs MACD – 目的と使用法

RSI: RSIの主な目的は、市場での過剰買いや過剰売りの状態を特定することです。これにより、トレーダーは現在の価格トレンドが修正や反転を経験する可能性があるかどうかを判断します。RSIは、サポートとレジスタンスのレベルの間で価格が変動するレンジ相場に特に有用です。

MACD: 一方、MACDは、トレンドの強さ、方向、モメンタム、期間の変化を特定するために使用されます。特にトレンド市場で役立ち、トレーダーはそのトレンドが続く限り、トレンドに乗ることを目的とします。

RSI vs MACD – コンポーネントと計算方法

RSI: RSIは、指定された期間(通常14日間)での利益と損失を平均して計算されます。その結果、0から100の間で振動する1つの値が得られます。

MACD: MACDは、2つの指数移動平均(EMA)を計算し、その差を求めることで得られます。これにより、MACDライン、シグナルライン、ヒストグラムなど、複数のコンポーネントが分析に使用されます。

RSI vs MACD – 適用される市場

RSI: レンジ相場に最適です。RSIは、価格が水平方向に変動する相場においてうまく機能し、トレーダーが反転ポイントを特定するのを支援します。

MACD: トレンド市場に最適です。MACDは、価格が一方向に継続的に動いている市場で有利に働き、トレーダーが進行中のモメンタムを捉えるのを助けます。

RSI vs MACD – 潜在的な欠点

RSI: RSIの主な欠点の一つは、強いトレンド相場では誤ったシグナルを生成する可能性があることです。例えば、強い上昇トレンドでは、RSIが過剰買いの範囲に長時間とどまることがあり、トレーダーが早まって反転を予測する原因となることがあります。

MACD: MACDは過去のデータに依存しているため、実際の価格の動きに遅れて反応することがあります。この遅れはシグナルが遅れる原因となり、最適なエントリーポイントやエグジットポイントを逃す可能性があります。

RSIとMACDの組み合わせ

RSIとMACDはそれぞれ別のインジケーターですが、両方を組み合わせて使うことで、より正確で包括的なテクニカル分析が可能になります。 その仕組みは次の通りです:

シグナル確認: RSIとMACDが同じシグナルを生成する場合、それはトレーダーの意思決定に対する信頼度を高めます。例えば、RSIが過剰買いを示し、MACDが弱気のクロスオーバーを示すと、組み合わせたシグナルは、売りの可能性を強く示唆します。

ノイズ除去: RSIとMACDの組み合わせは、誤ったシグナルを除去するのに役立ちます。RSIが過剰買いの状態を示しているが、MACDが弱気のモメンタムを示さない場合、トレーダーは慎重に判断し、衝動的な決断を避けることができます。

ダイバージェンスの識別: RSIとMACDの両方はダイバージェンスを特定するのに効果的です。両方のインジケーターが価格アクションとダイバージェンスを示す場合、それはトレンド反転の強い兆候となります。

RSIとMACDの組み合わせを活用することで、トレーダーはより情報に基づいた自信を持った取引を行い、誤ったシグナルの影響を最小限に抑え、潜在的なトレンド反転を特定することができます。

結論

RSIとMACDは、テクニカルトレーダーにとって非常に価値のあるツールです。

RSIは、特にレンジ相場で市場が過剰買いまたは過剰売りの状態にある場面を特定するのに効果的です。一方、MACDはトレンド相場で最も有用で、モメンタムとトレンドの変化を強調します。これらのツールの特性を理解し、うまく組み合わせることで、トレーダーは市場のダイナミクスをより包括的に理解し、意思決定プロセスを強化することができます。

最終的に、成功するトレーディングは多様なインジケーターを活用し、市場の状況やパフォーマンス分析に基づいて戦略を継続的に改善することにかかっています。学び続け、取引を続けましょう!

これが役立つことを願っています。

この記事が気に入ったら、ぜひシェアして下さい!