はじめに

トレーダーは現代、ほぼ無限と言える数のテクニカル分析ツールを利用できます。テクノロジーは、小売トレーダーの画面にもこれらのツールをもたらす重要な役割を果たしています。しかし、これほど多くのインジケーターがあるからといって、トレーダーが新しいインジケーターを作成したり、古いものを自分のトレードスタイルや戦略に合わせて改良したりできないわけではありません。ずらし移動平均線はその良い例であり、この記事のテーマでもあります。

私たちはこれからずらし移動平均線とは何か、そしてそれをどのように戦略に取り入れるかを見ていきます。

ずらし移動平均線とは?

単純移動平均(SMA)のバリエーションとして作られたずらし移動平均線(DMA)は、市場のモメンタムを別の視点で分析するために広く使われるテクニカル指標です。多くのトレーダーは、エントリーやイグジットのポイントを特定するためにDMAを戦略の一部としても利用しています。

DMAは、チャート上でSMAを時間軸上で前後にずらして移動平均の変位バージョンを作るものです。こうすることで、DMAは移動平均線を現在の価格動向パターンから視覚的に分離し、価格と移動平均の関係を比較しやすくします。

まずSMAとは、一定期間のデータポイントの算術平均であると説明しましょう。例えば、20期間SMA(SMA20)は過去20期間の終値の平均を計算します。チャート上では、SMAはほぼ常にローソク足の上、下、あるいは横に色付きの線として表示されます。

SMAの定義が理解できたら、ずらし移動平均線を計算するためには、トレーダーは希望の時間的変位を選択し、それをSMAの計算に適用します。

この変位値をSMAに適用することで、トレーダーは移動平均線をチャート上で左(過去側)または右(未来側)に任意の期間だけずらすことができ、自分の分析や戦略に応じてDMAをカスタマイズできます。

なぜトレーダーは単純移動平均ではなくずらし移動平均線を使うのか?

昔ながらのテクニカル指標をわざわざ変形させるのは馬鹿げていると思う人もいるかもしれませんが、トレーダーがそうする理由はたくさんあります。今回のケースで多くのトレーダーがDMAを使う主な理由は、価格変動のノイズをなめらかにし、潜在的なトレンドを特定しやすくするためです。これにより短期的なノイズを除外し、市場のより大きなトレンドに注目できます。

DMAと価格を視覚的に分離させることで、株価がずらし移動平均線の上にあるか下にあるかがわかり、そこから多くの示唆を得られます。一般的には、価格がDMAの上にある場合は強気相場のサインであり、買いのチャンスを示します。一方、価格がDMAの下にある場合は弱気相場を示し、売りのチャンスを意味することが多いです。

今すぐ試せる5つのシンプルなDMA戦略

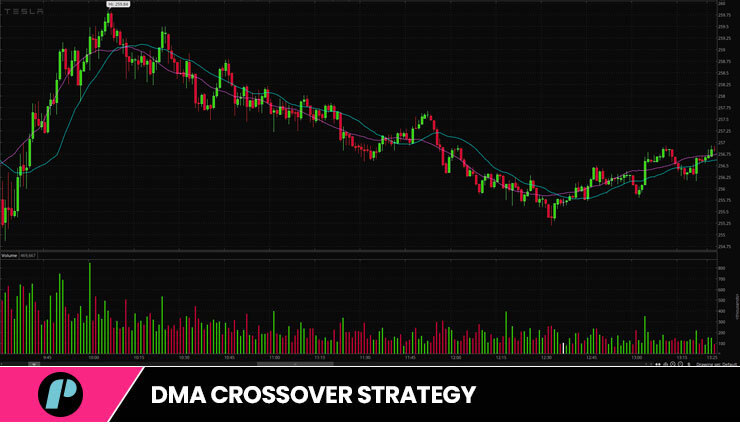

DMAクロスオーバーストラテジー

この戦略では、異なる期間のDMAラインを2本使用します。短期DMAラインが長期DMAラインを上抜けた場合、買いシグナルが発生します。逆に短期DMAラインが長期DMAラインを下抜けた場合は売りシグナルとなります。

ずらし移動平均線リバーサル戦略

この戦略では、DMAラインと価格の動きを分析します。価格がDMAラインを上抜けた場合、強気の反転の可能性を示し、買いシグナルが発生します。逆に価格がDMAラインを下抜けた場合は、売りシグナルとなります。

DMAブレイクアウト戦略

DMAラインを使って潜在的なブレイクアウトを見極めることもできます。価格がDMAラインの上でクローズした場合は強気のブレイクアウトを示し、下でクローズした場合は弱気のブレイクアウトを示唆します。

DMAトレンドフォロー戦略

この戦略では、DMAラインを用いて全体的なトレンドを確認します。価格がDMAラインの上で安定して推移している場合は強気トレンド、下で推移している場合は弱気トレンドと判断します。トレーダーはトレンドの方向に沿った取引を行うことができます。

DMAサポート&レジスタンス戦略

DMAラインはサポートおよびレジスタンスレベルとしても活用できます。価格がDMAラインで反発した場合、それはサポートレベルとして機能します。逆に価格がDMAラインを突破できなかった場合、それはレジスタンスレベルとして機能します。トレーダーはこれらのレベルを基に取引を行うことができます。

筆者独自のずらし移動平均線の活用法

この記事のメイン画像にあるのが、私自身がDMAを活用する方法です。

非常にシンプルに、異なる3本のDMAラインをチャートに引き、それらの設定を調整して待機します。価格が3本すべてのラインを上下どちらかにクロスした場合に注目します。

すべてのラインを下抜けた最初の赤いローソク足は強気のバイアスを示唆します。同様に、すべてのラインを上抜けた最初の緑のローソク足は強気の動きを示唆します。

覚えておくべきこと

ずらし移動平均線を使用する際、異なる変位値を設定することで異なる結果が得られます。

自分のトレードスタイルや分析対象の市場に合う期間を見つけるために、異なる設定を試してみる必要があります。

それでは、トレーダーの皆さん、頑張ってください!

この記事が少しでも役に立てば幸いです。