はじめに

おそらくすでにお気づきかと思いますが、スイングトレードはテクニカル分析、マーケット認識、そして最後に重要なのが、直感という古典的な要素を豊富に組み合わせたものです。

適切なタイミングでスイングトレードに最適な銘柄を見つけることは、最初の一歩であるだけでなく、利益を生むトレードと追加証拠金請求を受けるトレードの違いをもたらす可能性があります。

では、成功しているトレーダーは数千もの中からどのようにしてスイングトレードに適した銘柄を見つけるのでしょうか? これは、まさに干し草の中の針を探すようなものではないでしょうか?

その最初の質問に答えるのが、まさにこの記事の目的です。

準備はいいですか? さっそく始めましょう!

最初に押さえるべきこと: マーケット

具体的なポイントに入る前に、取引時のマーケット全体の状況を考慮することが重要です。スイングトレードに最適な銘柄は、マーケットが強気相場(ブル)、弱気相場(ベア)、または横ばいのトレンドにあるかによって大きく異なることがあります。現在のマーケット環境に応じてスイングトレード戦略を適応させ、適切な銘柄を選ぶ能力が成功の鍵となるでしょう。

主なポイント

次の状況でスイングトレードに最適な銘柄を選ぶ際の注意点:

-

強気相場

上昇トレンドが強い銘柄、または上昇トライアングルやカップ・アンド・ハンドルのような強気のチャートパターンを示す銘柄に注目します。

-

弱気相場

下落の勢いが強い銘柄、またはヘッド・アンド・ショルダーや下降トライアングルなどの弱気パターンを形成している銘柄をショートする機会を探します。

-

横ばい相場

明確なサポートとレジスタンスの範囲内で動いているレンジ相場の銘柄は、チャネル取引テクニックが好きなトレーダーにとって良い選択肢となり得ます。

ボラティリティが王道

全てのトレーダーがボラティリティと抱える愛憎関係は、直近のトレードの成功(またはその欠如)によって揺れ動きます。しかし、正直に言えば、もしボラティリティがなければ、マーケットでの取引からお金を稼ぐことはできないでしょう。

ボラティリティが高く、頻繁に大幅な変動を経験することで知られている銘柄を探しましょう。たとえば、テクノロジーやバイオテクノロジーの企業は、ニュースや話題に敏感であるため、主要な候補となることがあります。

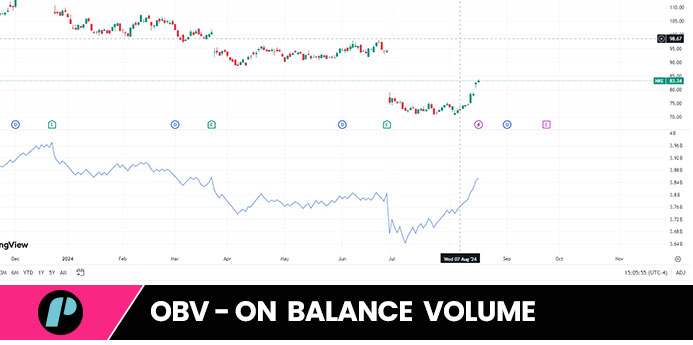

優れた株式スクリーナーを使用して、ATR(平均真の範囲)が高い銘柄を特定しましょう。

Google (GOOGL)のATRと価格動向の重ね合わせ

過去の記事で学んだように、ATRは特定の期間内での銘柄の平均的な動きを反映し、値が高いほど大きな価格変動を示唆します。また、直近数日で大幅な値動きがあった銘柄を見つけるために、値上がり率や値下がり率のフィルターを設定することもできます。

ボリュームを上げよう!

高い出来高は一般的に高い流動性を意味し、流動性はスイングトレードにおいて非常に重要です。

取引量が多いほど、スプレッドが狭くなり、価格変動がより予測可能になります。また、高い出来高を持つ銘柄は機関投資家からの関心を引きやすく、それが現在のトレンドの継続の可能性を高めます。

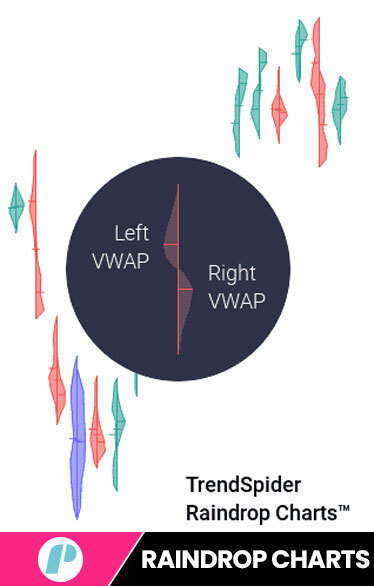

VWAP(出来高加重平均価格)と価格動向とともに出来高のスパイクを監視することで、高い出来高を経験している銘柄を強調表示することができます。

最高の結果を得るには、価格のブレイクアウトと同時に出来高が増加している銘柄を探しましょう。このような状況にある銘柄は、優れたスイングトレードの機会となることがよくあります。

Google (GOOGL)のVWAP

基本は基本的に重要

ニュースとカタリスト

マーケットを動かすニュースやカタリストは、スイングトレーダーにとって最高の味方にも、最悪の敵にもなり得ます。

金融ニュース(特に選択した銘柄に関連するもの)を常に把握し、潜在的なカタリストの発生に注意を払いましょう。

株価の急激な変化は、ニュースリリース、収益報告、または公的発表に起因することがよくあります。

例として、テクノロジーセクターの企業を考えてみてください。新製品の発表は強気の勢いを引き起こす可能性がありますが、一方で規制の後退は価格を急激に下落させるかもしれません。テクノロジーや製薬関連の株式は、この種のニュースに基づいて大きな価格変動を経験することがよくあります。

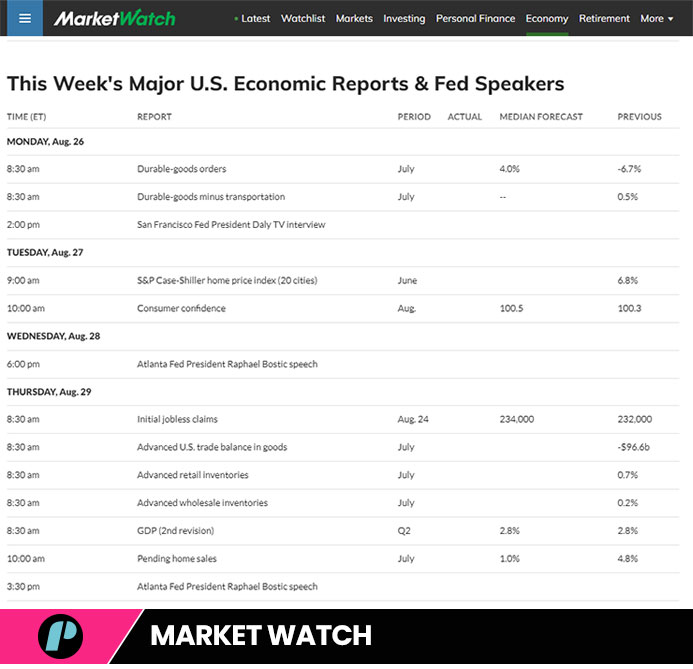

ウォッチリストにニュースアラートを設定するか、金融ニュースプラットフォームに登録することで、タイムリーな情報の優位性を得ることができます。または、オンラインの経済カレンダーを定期的かつ慎重に確認してください。最善ではないものの、“MarketWatch”のような無料のウェブサイトは、デイトレーダーやスイングトレーダーにとって非常に役立つ場合があります。

MarketWatch経済カレンダー

セクターローテーションとトレンド

ここ数年、テクノロジーセクターが他を圧倒してきました。現在、「マグニフィセント7」- Apple (AAPL)、Microsoft (MSFT)、Alphabet (GOOGL)、Amazon (AMZN)、Nvidia (NVDA)、Tesla (TSLA)、Meta (META) -は、S&P500の構成比のおよそ30%を占めています。しかし、これは過去にはそうでなかったし、未来にもそうであるとは限りません。時折、投資家の関心(と資金)はあるセクターから別のセクターに移ります。これをマーケットでは「セクターローテーション」と呼びます。

将来のセクターローテーションを予測する能力は、あるセクターの銘柄を空売りしつつ、別の業界の銘柄を同時に買い持ちする機会をスイングトレーダーに与える可能性があります。

主なポイント

- マーケットにある数千の銘柄の中からスイングトレードに最適な銘柄を特定する最も簡単で迅速かつ一般的な方法の1つは、優れた株式スクリーナーを使用することです。

- 株式スクリーナーでは、トレーダーが高ボラティリティ、高出来高、および/または強力なトレンドを持つ銘柄を強調して特定することができます。

- 確かに、優れた株式スクリーナーにはコストがかかりますが、Trade The Poolに登録することで、FinVizという最高の株式スクリーナーの1つにアクセスできます。

- TTPはまた、FinViz上で使用可能な独自のスクリーナーを3つ作成しており、これをすぐに無料で利用することができます。

練習、学び、改善、そして洗練

スイングトレーダーはダイナミックである必要があります。これは避けられません。

覚えておいてください。昨日うまくいったことが、明日も同じようにうまくいくとは限りません。

常にトレードを分析し、損失から学び、マーケットの変化に適応してください。

トレーディングジャーナルをつけることは、意思決定を記録し、戦略を洗練し、株式マーケットのダイナミクスをより深く理解するのに役立ちます。(Trade the Poolはこれについても考えています。Tradervueという、最適なトレーダージャーナルに関する素晴らしいオファーをチェックしてみてください。)

結論

本質的に、スイングトレードに最適な銘柄を見つけるには、ボラティリティ分析、トレンドフォローの技術、そして慎重なマーケット観察を組み合わせる必要があります。

ダイナミックであり続け、テクニカル分析スキルを練習して向上させ、ニュースカタリストやセクターシフトの最新情報を追い続けることで、スイングトレードで成功する確率を大幅に向上させることができます。

戦略を実験し、分析し、洗練し続けることが重要です。マーケットは常に賢いトレーダーが探求するのを待っている新しい機会に満ちています。

これが役立つことを願っています。