はじめに

フェアバリューギャップ(またはFVG)という概念は、通常、長期的な投資家に関連していますが、短期的な取引においても重要な役割を果たしています。そのため、FVGを専門に取引するトレーダーは数多く存在し、それ以外のトレーダーはほとんど存在しません。

本日の記事では、フェアバリューギャップとは何か、その見分け方と取引方法についてご紹介します。

さっそく見ていきましょう!

フェアバリューギャップとは?

その名の通り、フェアバリューギャップ取引では、ニュースリリースや大量の売り買い注文など、株式ファンダメンタルズの一時的な変化に市場が反応した際に生じる価格ギャップを見極めます。

このようなギャップは、多くの場合、価格が急速に動きすぎた領域を表しており、このギャップを「埋める」ために、以前は「正しい」公正価値と認識されていたものに戻るために、後退する必要があるかもしれません。

簡単に言えば、FVGは、現在の価格と価格と認識される本質的価値との間に乖離があるときに存在します。このギャップは、トレーダーにとって、価格が公正価値に向かって戻るという予想に基づいてポジションをエントリーまたはエグジットする機会を生み出します。これが、FVGトレーディングの本質です。

2021年1月19日、ネットフリックスは第4四半期決算を発表しました。この決算は加入者数の大幅な伸びを示し、翌日のオープンまでに株価は大きくギャップアップしました。

2021年1月20日、ネットフリックスの株価は前日500ドル前後で引けた後、565ドル前後で始まった。この極端なギャップは、リトレースメントの可能性に注目するトレーダーや、ギャップの頂点で株価をショートしようとするトレーダーにとって好機となりました。

その後数日間、圧倒的な実利と将来の成長率に対する投資家の懸念が重なり、FVGが完全に埋まるまで株価は押し下げられました。

トレーダーはどのようにフェア・バリュー・ギャップを見極めるのか?

FVGを見極めるには、トレーダーはテクニカル分析のスキルと取引心理を理解する必要があります。

その両方が備わっているとお考えなら、以下のヒントが役に立つでしょう。:

値動きのギャップを探す

FVGを特定する最も簡単な方法は、取引チャート上でFVGを探すことです。大幅な値動き(特にニュースや決算報告後の値動き)はギャップを生む可能性があります。チャート上では、ギャップはローソク足の終値と次のローソク足の始値との間に顕著な価格変動として現れます。

市場の心理を分析する

先に述べたように、適正価格ギャップは、価格が本質的価値から乖離したときに生じます。現在価格」と「本源的価値」の両方が市場心理に直結しているため、通常、これも分析する価値があります。

センチメント分析指標や ソーシャル・センチメント・インデックスなどのツールは、市場の一般的なムードを特定するのに役立ちます。

出来高の確認

価格ギャップ中に取引量が多い場合は、強い関心を示し、ギャップが埋まる可能性をある程度確認することができますが、一方、取引量が少ない場合は、価格変動がギャップを完全に(または部分的に)埋めるほど強くない可能性を示唆することがあります。

過去の支持線と抵抗線の確認

過去の支持線と抵抗線は、価格がギャップを埋めるために戻る可能性のある理想的なレベルについての洞察を提供することができます。

フェアバリューギャップの取引方法

さて、フェアバリューギャップの見分け方がわかったところで、次のステップはその取引方法を学ぶことです。

これは、FVGを発見した後、ほとんどのトレーダーが通常行うことであり、あなたも今すぐ始めることができます。:

エントリーレベルとエグジットレベルの設定

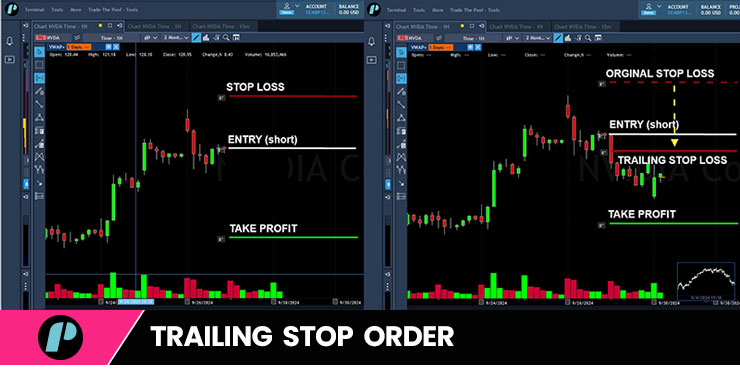

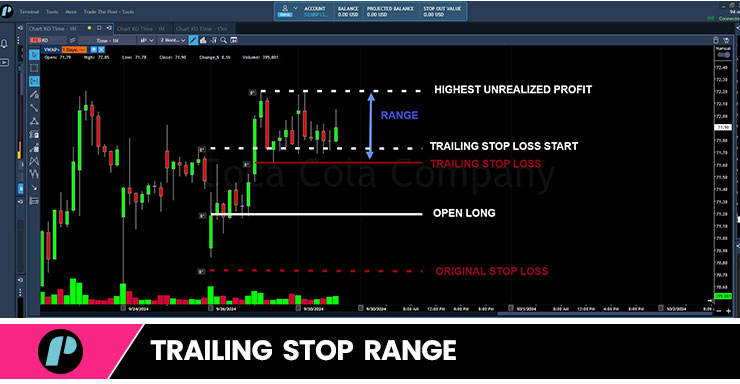

ギャップを見つけたら、ギャップの最適価格水準(市場が認識するその銘柄の本質的価値)またはその近辺でエントリーポイントを決定します。強気トレードの場合はギャップより下に、弱気トレードの場合はギャップより上に損切り注文を設定します。

市場のトレンドに従う

自分のトレードを市場全体のトレンドに合わせます。市場全体が強気であれば、FVGでエントリーする際はロングポジションを狙います。市場全体のトレンドに従うことで、トレードが成功する可能性が高まります。

さまざまな時間枠のフェアバリューギャップを検討する

通常、短い時間枠のギャップはより多く、より多くの異なる機会を提供できることを念頭に置いて、さまざまな時間枠にわたるFVGを分析します。 一方、高い時間枠では、より重要な意味合いや劇的なリトレースメントが発生することがしばしばあります。

市場ニュースを監視する:

資産価格に影響を与えそうな今後のニュースイベントや経済データに注意しましょう。このようなイベントは、時として突然のボラティリティを引き起こし、FVG取引戦略に影響を与える可能性があります。

バックテスト戦略:

他のすべての取引戦略と同様に、FVG取引戦略を実行する前に過去のデータを使ってバックテストを行ってください。結果をチェックしてパフォーマンスを評価し、必要な調整を行います。

アリババ(BABA)に対して中国政府が独占禁止法違反の調査を開始したというニュースを受けて、株価は2020年12月23日の市場終値の約255ドルから翌日の取引開始時には211ドル強まで下落し、17%以上のFVGが発生しました。

再び、株価に対するポジティブな心理と好調な売上高が株価をフェアバリューまで押し上げ、FVGトレーダーはわずか数日で非常に大きな利益を得ました。

結論

フェアバリューギャップ取引は、値動きと市場の非効率性に対するユニークな視点を提供し、FVGトレーダーが予想される価格修正にマッチしたポジションに足を踏み入れることを可能にします。

FVGの見極め方、分析方法、取引方法を完全に理解すれば、取引の武器がまた一つ増えることになります。そこから先は、前進あるのみです!

お役に立ちましたか?